个人工作室

詹美玲

詹美玲

税务律师事务所

.jpg)

.jpg)

.jpg)

财会公司

税务律师事务所

税务律师事务所

税务律师事务所

个人工作室

个人工作室

个人工作室

个人工作室

个人工作室

个人工作室

个人工作室

个人工作室

个人工作室

个人工作室

个人工作室

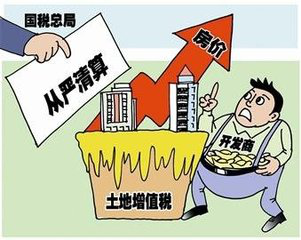

因此,土地增值税筹划的基本思路是根据土地增值税的税率特点及有关优惠政策,控制增值额,从而适用低税率或享受免税待遇。源恒税务师为您总结了11种土地增值税筹划方法。

(一)利用代收费用并入房价减少税基

税法规定:对于县级及县级以上人民政府要求房地产开发企业在售房时代收的各项费用,如果代收费用是计入房价中向购买方一并收取的,可作为转让房地产所取得的收入计税,在计算扣除项目金额时,可予以扣除,但不允许作为加计20%扣除的基数;如果代收费用未计入房价中,而是在房价之外单独收取的,可以不作为转让房地产的收入。相应的,在计算扣除项目金额时,代收费用就不得在收入中扣除。

房地产开发企业在销售不动产时,经常要代其他部门收取一些诸如城建配套费、维修基金等费用。目前,纳税人有两种收取方式:一是将代收费用视为房产销售收入,并入房价向购买方一并收取;二是在房价之外向购买方单独收取。

将代收费用并入房价向购买方一并收取对房地产的增值额是没有影响的,但会增加其扣除项目金额,从而对房地产企业较为有利。

(二)设立独立核算的销售公司

通过控制和降低房地产的增值率来减轻税负的方法,其局限性在于往往要求企业制定稍低的价格,而扣除项目的提高也受到诸多因素的限制和制约。若企业将自身的销售部门分离出来,设立独立核算的房地产销售子公司,先将房地产销售给予公司,子公司再将其对外销售,在向子公司销售房地产的时候可以将增值率控制在20%以内,这样这个环节就可以免征土地增值税,而只就对外销售征收土地增值税。

假设某房地产的成本是100万元,方案一:直接以200万元对外销售;方案二:先以120万元的价格销售给子公司,子公司再以200万元的价格对外销售。

方案二可以分解降低增值率,合理减轻企业土地增值税负担。

(三)将销售与装修分开核算

在现实中,很多房地产在出售之前已经进行了简单的装修和维护,并安装了一些必备的设施。如果将房地产的装修、维护以及设备的安装作为企业单独的业务独立核算,则可以合法地降低房地产的销售价格,控制房地产的增值率,从而减轻企业所承担的土地增值税负担。

某房地产开发企业准备开发一栋精装修的楼房,预计精装修房屋的市场售价是1800万元(含装修费600万元),该企业是采取一次性签订合同,还是分两次签定合同,才能节税?

方案一:直接按市场价格1800元直接对外销售。方案二:分别签订销售和装修合同。在毛坯房建成后先签1200万元的房屋买卖合同,等装修时再签600万元的装修合同,则纳税人只就第一份合同上注明金额缴纳土地增值税,而第二份合同上注明的金额属于增值税征税范围,不用缴纳土地增值税。这样就使得应纳税额有所减少,达到节税的目的。

源恒税务师事务所办事效率就是快,退税半年就搞定!